- Kanzlei

- Steuern

- Unternehmen und Freiberufler

- Finanzbuchhaltung

- Lohnbuchhaltung

- Jahresabschluss

- betriebliche Steuererklärung

- steuerliche Beratung

- Steuerrechtschutz

- Trennzeichen

- Privatpersonen

- private Steuererklärung

- steuerliche Beratung

- Steuerrechtschutz

- Beratung

- Wirtschaft

- Personal

- News + Service

- News

- Steuernews

- Archive / Recherche

- Trennzeichen

- Service

- Formulare & Verträge

- Hilfsmittel

- Kanzlei-App

- IT-Support

- Merkblätter

- Trennzeichen

- Printmedien

- STEUERN im BLICK

- Karriere

- Kontakt

Blitzlicht Steuerinformationen November 2018

Sehr geehrte Mandanten, werte Interessierte!

vermietet ein Arbeitnehmer sein Homeoffice an den Arbeitgeber, liegt eine Vermietung zu gewerblichen Zwecken vor. Deshalb ist stets die Einkünfteerzielungsabsicht zu prüfen. Verluste können nur dann abgezogen werden, wenn die Überschussprognose insgesamt positiv ausfällt.

EC-Karten-Umsätze werden häufig über die Kasse erfasst. Dies stellt einen formellen Mangel dar, der jedoch unter bestimmten Voraussetzungen bei der Gewichtung weiterer formeller Mängel im Hinblick auf eine eventuelle Verwerfung der Buchführung außer Betracht bleibt.

Sachbezüge an Arbeitnehmer sind bis zu 44 € monatlich steuer- und sozial- versicherungsfrei. Geklärt ist nun, ob auch Versandkosten dazugehören.

Haben Sie Fragen zu den Artikeln dieser Blitzlicht-Ausgabe oder zu anderen Themen?

In dieser Ausgabe erhalten Sie Informationen zu den folgenden Themen:

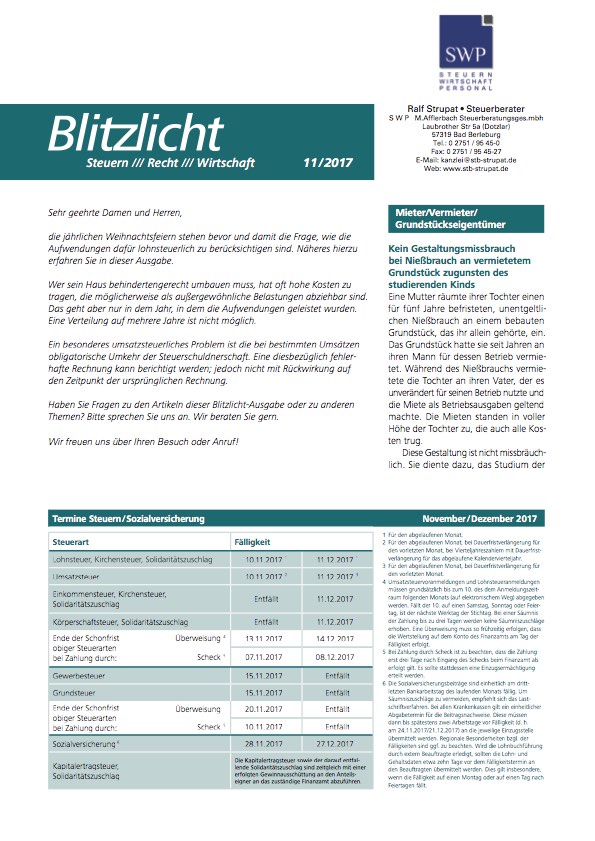

- Fälligkeitstermine Steuern/Sozialversicherung November 2018 und Dezember 2018

- Berücksichtigung von Verlusten nur bei Ansatz im Körperschaftsteuer- bzw. Gewerbesteuermessbescheid

- Werbungskosten für das an den Arbeitgeber vermietete Homeoffice

- Berücksichtigung von Versandkosten bei der 44 EUR-Sachbezugsfreigrenze

- Auszahlung einer bei einem berufsständischen Versorgungswerk vor 2005 abgeschlossenen Kapitallebensversicherung steuerfrei

- Umsatzsteuerbefreiung: Fahrschulerlaubnis als erforderliche Bescheinigung

- Jahresabschluss 2017 muss bis zum Jahresende 2018 veröffentlicht werden

- Buchung von EC-Karten-Umsätzen in der Kassenführung

- Gewerbesteuer: Hinzurechnung von Miet- und Pachtzinsen für Wirtschaftsgüter des Anlagevermögens zu Herstellungskosten für Wirtschaftsgüter des Umlaufvermögens

- Anschaffungsnahe Herstellungskosten durch Beseitigung verdeckter Mängel nach Immobilienerwerb

- Rundfunkbeitrag ist verfassungsgemäß, allerdings nicht bei Zweitwohnung

Blitzlicht Steuerinformationen Oktober 2018

Sehr geehrte Mandanten, werte Interessierte!

die wirksame Berichtigung einer Rechnung mit zu hohem Umsatzsteuerausweis setzt voraus, dass der zu viel vereinnahmte Umsatzsteuerbetrag an den Leistungsempfänger zurückgezahlt wird.

Händigt ein Arbeitgeber seinen Arbeitnehmern mehrere Gutscheine, z.B. Tankkarten, gleichzeitig aus, erfolgt der Lohnzu uss beim Arbeitnehmer bereits mit Hingabe der Gutscheine.

Dies gilt auch, wenn vereinbart wird, dass jeweils nur ein Gutschein pro Monat eingelöst werden darf.

Für die Berechnung der Betriebskosten, sofern und soweit sie nach Wohnfläche abzurechnen sind, und zu denen auch Heizkosten zählen, ist die tatsächlicheWohnfläche und nicht die im Mietvertrag angegebene Wohnungsgröße entscheidend.

Haben Sie Fragen zu den Artikeln dieser Blitzlicht-Ausgabe oder zu anderen Themen?

In dieser Ausgabe erhalten Sie Informationen zu den folgenden Themen:

- Fälligkeitstermine Steuern/Sozialversicherung Oktober 2018 und November 2018

- Verschmelzung nach Forderungsverzicht gegen Besserungsschein kann verdeckte Gewinnausschüttung auslösen

- Zuordnung des verrechenbaren Verlusts bei unentgeltlicher Übertragung eines Kommanditanteils

- Anwendung der Fahrtenbuchmethode nur bei belegmäßigem Nachweis aller Aufwendungen

- Verkauf von Champions-League-Finaltickets unterliegt nicht der Einkommensteuer

- Abzug von Unterhaltsaufwendungen als außergewöhnliche Belastung

- Schadensersatz wegen überhöhter Einkommensteuerfestsetzung ist kein Arbeitslohn

- Zufluss des Arbeitslohns bei Erhalt von Tankgutscheinen vom Arbeitgeber für mehrere Monate im Voraus

- Zur Besteuerung von Liquidationszahlungen nach Auflösung einer Stiftung

- Kein Wechsel von der degressiven Abschreibung zur Abschreibung nach der tatsächlichen Nutzungsdauer

- Betriebskosten müssen nach tatsächlicher Wohnfläche abgerechnet werden

- Keine Erbschaftsteuerbefreiung für ein Familienheim bei krankheitsbedingtem Wohnungswechsel innerhalb des Hauses

- Berichtigung einer Rechnung bei unrichtigem Umsatzsteuerausweis

Blitzlicht Steuerinformationen September 2018

Sehr geehrte Mandanten, werte Interessierte!

Eine Personengesellschaft, die auch gewerbliche Einkünfte erzielt, gilt als Gewerbebetrieb. Dies gilt selbst dann, wenn sie hauptsächlich nicht-gewerbliche Einkünfte erzielt.

Allerdings gilt insoweit eine Bagatellgrenze: Übersteigen die Nettoumsatzerlöse aus der gewerblichen Tätigkeit 5 % der gesamten Nettoumsatzerlöse und 24.5000 Euro im Veranlagungszeitraum nicht, werden die nicht-gewerblichen Einkünfte nicht umqualifiziert. Die Folge: Nur positive gewerbliche Einkünfte färben auf die nicht-gewerblichen Einkünfte ab, negative Einkünfte nicht.

Die Anforderungen an Rechnungen zum Vorsteuerabzug dürfen nicht überhöht werden; entscheidend ist, dass die Rechnungsangaben es der Finanzverwaltung ermöglichen, die Entrichtung der Umsatzsteuer und gegebenenfalls das Bestehen eines Vorsteuerabzugsrechts zu kontrollieren. Der Steuerpflichtige kann ergänzende Unterlagen beibringen.

Vermieter können entstandene Werbungskosten nur dann in vollem Umfang geltend machen, wenn die Wohnungsmiete mindestens 66 % der ortsüblichen Marktmiete beträgt. Liegt die Miete darunter, können die Werbungskosten nur anteilig geltend gemacht werden. Der Bundesfinanzhof hat Grundsätze zur Ermittlung der ortsüblichen Marktmiete möblierter Wohnung en aufgestellt.

Haben Sie Fragen zu den Artikeln dieser Blitzlicht-Ausgabe oder zu anderen Themen?

In dieser Ausgabe erhalten Sie Informationen zu den folgenden Themen:

-

Fälligkeitstermine Steuern/Sozialversicherung September 2018 und Oktober 2018

-

Haftung des Geschäftsführers nach Insolvenzeröffnung

-

Einkommensteuerrechtliche Behandlung vergeblicher Investitionen in betrügerische Modelle

-

Eigenes Vermögen des Inhabers eines Handelsgewerbes während des Bestehens einer atypischen stillen Gesellschaft

-

Gewährung des vollen Gewerbesteuerfreibetrags auch bei Wechsel der Steuerschuldnerschaft während des Erhebungszeitraums

-

Keine anteilige Verdienstgrenze mehr bei kurzfristiger Beschäftigung

-

Kein Ausgleich überdurchschnittlicher Arbeitszeit durch Urlaubs- und Feiertage

-

Verdeckte Gewinnausschüttung bei Entgeltumwandlung

-

Existenzgründerzuschüsse aus dem EXIST-Programm keine Sonderbetriebseinnahmen

-

Keine Abfärbung gewerblicher Einkünfte bei Verlusten

-

Kein Haftungsausschluss bei arglistigem Verschweigen von Sachmängeln beim Grundstückskauf

-

Ermittlung der ortsüblichen Marktmiete möblierter Wohnungen

-

Keine überhöhten Anforderungen an Rechnung für Vorsteuerabzug

-

Umsatzgrenze für Kleinunternehmer bei Differenzbesteuerung muss unionsrechtlich geklärt werden

Blitzlicht Steuerinformationen August 2018

Sehr geehrte Mandanten, werte Interessierte!

wird für einen nicht an der Gesellschaft beteiligten angestellten GmbH- Geschäftsführer ein Zeitwertkonto für seinen vorzeitigen Eintritt in den Ruhestand eingerichtet,

fällt auf die einbehaltenen Beträge keine Lohnsteuer an.Der Bundesfinanzhof widerspricht damit der Auffassung der Finanzverwaltung.

Geschäftsführer einer GmbH sind als Beschäftigte regelmäßig sozialversicherungspflichtig. Etwas anderes gilt nur, wenn ein Gesellschafter-Geschäftsführer

durch Einfluss auf die Gesellschafterversammlung die Geschicke der Gesellschaft bestimmen kann.

Für Verzinsungszeiträume ab dem Jahr 2015 hat der Bundesfinanzhof schwerwiegende Zweifel an der Verfassungsmäßigkeit der Zinsregelung von 0,5-Prozent für jeden vollen Monat.

Haben Sie Fragen zu den Artikeln dieser Blitzlicht-Ausgabe oder zu anderen Themen?

In dieser Ausgabe erhalten Sie Informationen zu den folgenden Themen:

-

Fälligkeitstermine Steuern/Sozialversicherun August 2018 und September 2018

-

Wohnungseigentümer müssen auch hohe Sanierungskosten tragen

-

Geschlossener Immobilienfonds: Rückabwicklung oder steuerpflichtige Veräußerung

-

Kindergeldanspruch bei mehraktiger Berufsausbildung

-

Privatverkauf bei eBay ist dem Inhaber des eBay-Nutzernamens zuzurechnen

-

Vorsteuerabzug für Verzicht auf Pachtvertrag trotz steuerfreier Grundstücksveräußerung möglich

-

Hinzuschätzung aufgrund einer Quantilsschätzung bei erheblichen formellen Mängeln der Aufzeichnungen der Bareinnahmen

-

Nachzahlungszinsen könnten ab 2015 verfassungswidrig hoch sein

-

Geschäftsführer einer GmbH sind regelmäßig sozialversicherungspflichtig

-

Zwischen GbR-Gesellschaftern vereinbartes Pkw-Privatnutzungsverbot zur Vermeidung der 1 % Regelung kann unbeachtlich sein

-

Schadensersatz bei rechtswidriger Versetzung

-

Kein Lohnzufluss bei Gehaltsumwandlung für vorzeitigen Ruhestand

- Dashcam-Aufnahmen: Verwertbarkeit als Beweismittel im Unfallhaftpflichtprozess

- Nachbarschaftshilfe: Haftung im Schadensfall?

Blitzlicht Steuerinformationen März 2018

Sehr geehrte Mandanten, werte Interessierte!

Pensionszusagen können steuerlich nur berücksichtigt werden, wenn sie schriftlich erteilt wurden und eindeutig sind. Dies gilt auch für spätere Änderungen. Die Grundsätze der Überversorgung sind bei entgehaltsabhängigen Versorgungszusagen nicht anzuwenden.

Übt ein Steuerpflichtiger verschiedene, wirtschaftlich eigenständige Betätigungen aus, so ist für jede einzelne zu prüfen, ob es sich dabei um Liebhaberei handelt. Die Tätigkeiten dürfen nicht zusammengefasst beurteilt werden.

Eine Haftung des Leistungsempfängers für vom Leistungserbringer nicht abgeführte Umsatzsteuer ist nur in Ausnahmefällen möglich. Die bloße Kenntnis von steuerstrafrechtlichen Ermittlungen gegen einen Vertragspartner genügt hierfür nicht.

Haben Sie Fragen zu den Artikeln dieser Blitzlicht-Ausgabe oder zu anderen Themen?

In dieser Ausgabe erhalten Sie Informationen zu den folgenden Themen:

-

Fälligkeitstermine Steuern/Sozialversicherung März 2018 und April 2018

- Kein Gestaltungsmissbrauch bei Nießbrauch an vermietetem Grundstück zugunsten des studierenden Kinds

- Mietvertragliche Pflicht zur Gartenpflege umfasst nur einfache Arbeiten

- Behandlung von Aufwendungen für Arbeitnehmer bei Betriebsveranstaltungen

- Mittelverwendung gemeinnütziger Vereine von jedem Vereins Bankkonto möglich

- Keine Rückwirkung der Rechnungsberichtigung beim unrichtigen Steuerausweis

- Keine Verteilung außergewöhnlicher Belastungen aus Billigkeitsgründen

- Jahresabschluss 2016 muss bis zum Jahresende 2017 veröffentlicht werden

- Auch Geldeinwurfautomaten müssen kassensturzfähig sein

- Anforderungen an die Aufzeichnungen bei Einnahmenüberschussrechnung und Verwendung einer offenen Ladenkasse

- Airlines dürfen keine Sondergebühr bei Stornierung einer Flugbuchung verlangen